¿Qué es el interés simple?

El interés simple es un concepto financiero fundamental que se utiliza para calcular el interés sobre un capital inicial en un período de tiempo determinado. Es una fórmula sencilla y directa que te permite anticipar cuánta rendición financiera puedes esperar sobre tu dinero cuando lo ahorras o inviertes. Si alguna vez has pensado en cómo hacer crecer tus ahorros o cuánta deuda debes pagar por un préstamo, entender el interés simple te será muy útil.

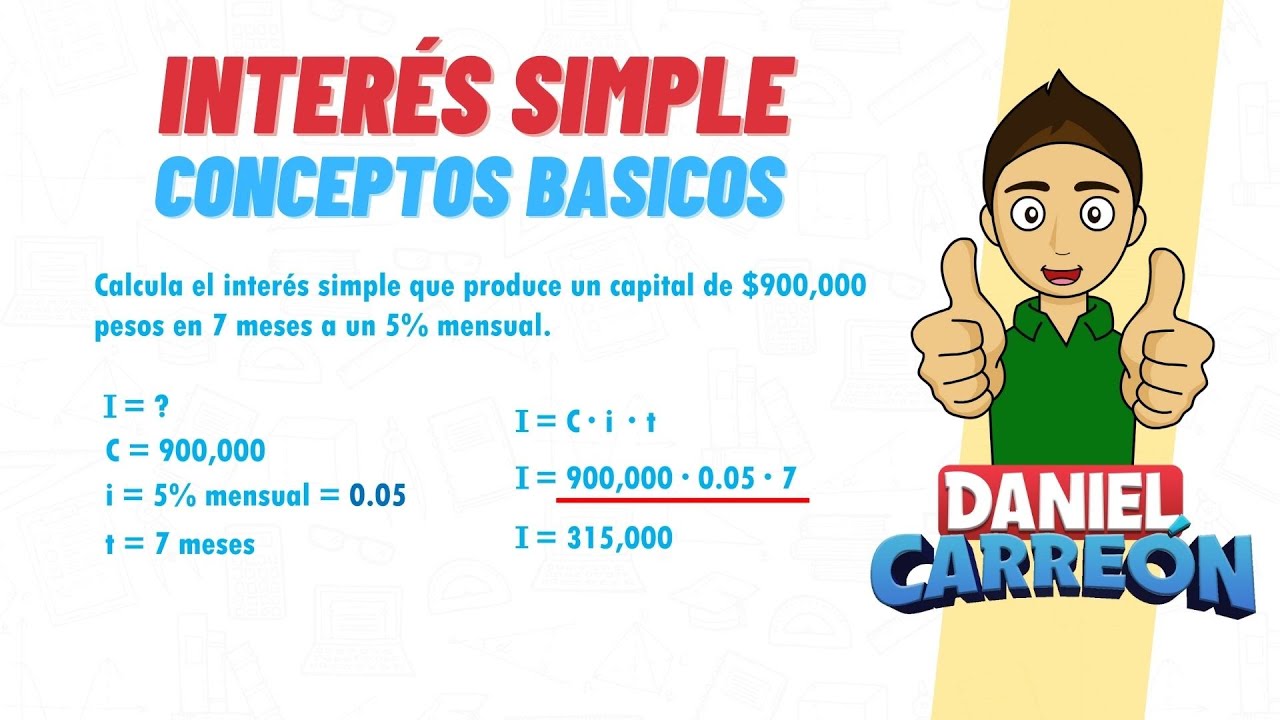

¿Cómo se calcula el interés simple?

Para calcular el interés simple, necesitas tres elementos clave: el capital (la cantidad de dinero que inviertes o prestas), la tasa de interés (un porcentaje que indica cuánto se ganará o pagará), y el tiempo (la duración de la inversión o préstamo, generalmente en años). La fórmula básica es:

I = C × r × t

donde I es el interés, C es el capital, r es la tasa de interés, y t es el tiempo. ¿No es fácil? A continuación, te mostraremos cómo aplicar esta fórmula con ejemplos prácticos.

Ejemplo práctico de cálculo de interés simple

Imagina que decides invertir $1,000 en una cuenta de ahorros que ofrece una tasa de interés del 5% anual. Vamos a calcular cuánto interés ganarás en un año. Usamos la fórmula mencionada:

I = 1000 × 0.05 × 1 = $50

Así que, al final del año, habrás ganado $50 en intereses. Si te decides a dejar ese dinero en la cuenta, el segundo año también te dará $50. ¿Ves cómo funciona?

Ventajas del interés simple

El interés simple tiene varias ventajas que deberías conocer. Primero, es fácil de calcular. Puedes hacerlo rápidamente en tu cabeza o con una calculadora. Segundo, es predecible. Sabes exactamente cuánto ganarás o deberás pagar después de un período determinado. Por último, es especialmente útil si no planeas dejar tu dinero invertido por mucho tiempo.

¿Cuándo usar el interés simple?

Es esencial saber cuándo usar el interés simple. Generalmente, se utiliza en préstamos personales, créditos comerciales y ciertos tipos de cuentas de ahorro. Además, cuando las inversiones son a corto plazo, el interés simple se vuelve la opción más adecuada. Pero hay que tener cuidado, ya que para inversiones a largo plazo, puede que una opción de interés compuesto sea más beneficiosa.

Interés simple vs. interés compuesto

Es posible que hayas oído hablar del interés compuesto y te preguntes qué lo diferencia del interés simple. La principal diferencia es que el interés compuesto se calcula sobre el capital inicial más el interés acumulado, lo que puede resultar en mayores ganancias a largo plazo. Para entenderlo mejor, piensa en el interés simple como un camino recto; mientras que el interés compuesto es como una montaña rusa que sube cada vez más alto. ¿Ves la diferencia?

¿Cuándo elegir el interés compuesto?

Si tu inversión es a largo plazo, definitivamente deberías considerar el interés compuesto. Este tipo de interés hace que el dinero trabaje más duro para ti, acumulando intereses sobre intereses. Usar esta técnica en tus inversiones podría llevar tus finanzas a nuevas alturas.

Impacto de la tasa de interés

La tasa de interés es uno de los factores más críticos en el cálculo del interés simple. Te sorprendería cómo incluso un pequeño cambio en la tasa puede marcar la diferencia. Si volvemos al ejemplo de la cuenta de ahorro, un aumento del 5% al 6% podría significar $10 más en un año. Eso es dinero que puedes usar para un capricho o una inversión futura, ¡y todo por entender lo que significa una tasa de interés!

Factores que afectan la tasa de interés

La tasa de interés puede verse afectada por varios factores, como la política económica del país, la inflación, y tu propia calificación crediticia. Por eso, es fundamental estar informado y siempre comparar opciones antes de decidir dónde poner tu dinero o qué préstamo tomar.

Errores comunes al calcular el interés simple

No es raro que la gente cometa algunos errores al calcular el interés simple. Uno de los más comunes es no convertir la tasa de interés a decimal. Recuerda que el 5% se convierte en 0.05, que es lo que realmente debes usar en tus cálculos. También, asegúrate de ser preciso con el tiempo: si se mide en meses, necesitarás ajustar la fórmula en consecuencia.

Aplicaciones del interés simple en la vida diaria

Entender el interés simple no solo es útil para ahorrar o invertir. También tiene aplicaciones prácticas en la vida diaria, como calcular cuánto deberás pagar en un préstamo personal, cómo se genera el interés en una tarjeta de crédito, o incluso cómo se calcula el interés en un alquiler. Imagine la comodidad de tomar decisiones financieras más informadas con conocimientos matemáticos simples y claros.

Consejos para optimizar tus ahorros con interés simple

¿Quieres maximizar tus ahorros aprovechando el interés simple? Aquí van algunos consejos. Primero, busca cuentas que ofrezcan tasas de interés más altas. Pequeños cambios pueden hacer grandes diferencias. Segundo, no dudes en abrir varias cuentas para diversificar tus ahorros. Por último, establece tus metas y ahorra de forma consistente. Cada pequeño esfuerzo suma, como una gota que forma un charco.

Cierre y reflexión

Aprender a calcular el interés simple es un paso esencial para mejorar tu salud financiera. Te da control sobre tus decisiones y la capacidad de prever cuánto puedes ganar o pagar en el futuro. Recuerda que, al igual que construir una casa, una buena base financiera comienza con los conocimientos adecuados.

¿El interés simple se aplica a todos los tipos de préstamos?

No, no todos los préstamos utilizan el interés simple. Muchos préstamos, especialmente hipotecas y algunas tarjetas de crédito, suelen usar el interés compuesto. Siempre verifica los términos antes de firmar.

¿Es mejor invertir a corto o largo plazo usando interés simple?

El interés simple es más efectivo a corto plazo. Para inversiones a largo plazo, el interés compuesto generalmente ofrece mejores rendimientos debido a su acumulación de intereses.

¿Cómo afecta la inflación a mis ahorros con interés simple?

La inflación puede disminuir el valor de lo que ahorras. Si la tasa de interés en tu cuenta de ahorros es menor que la tasa de inflación, podrías perder poder adquisitivo a largo plazo.

¿Puedo calcular el interés simple en meses?

¡Sí! Simplemente ajusta el tiempo en la fórmula. Por ejemplo, si tu préstamo es por 6 meses, utiliza 0.5 en lugar de 1 cuando calcules.